Gehoord in CREA, Amsterdam, op 28 februari 2017:

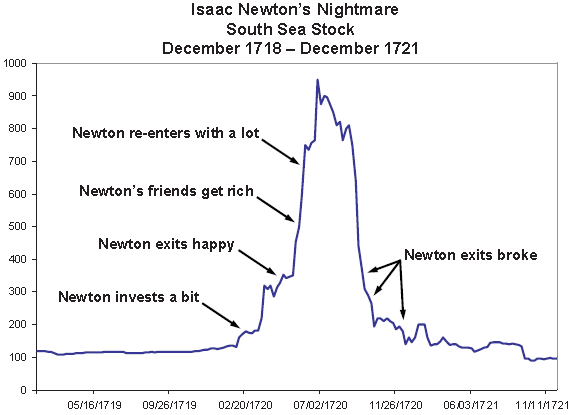

De eerste financiële zeepbel in de geschiedenis voor zover bekend was de tulpenmanie. Een levendige optiehandel in tulpenbollen beleefde in Holland een ware hausse tussen 1634 en 1637. Begin 1637 stond de prijs van één tulpenbol gelijk aan een heel grachtenpand. De pret duurde echter niet lang. Korte tijd later stortte de markt in. Ook Newton tuinde erin toen hij aandelen kocht in de South Sea Company juist voordat de prijs in 1720 in elkaar klapte. Vandaar de uitspraak van Newton: “I can predict the motion of heavenly bodies, but not the madness of crowds.” Afgelopen dinsdag sprak Cars Hommes, hoogleraar economische dynamica aan de Universiteit van Amsterdam over zeepbellen en financiële crises. Zijn Amsterdamlezing ging over de vraag of je economische crises kunt voorspellen en zo ja, of je ze ook kunt voorkomen. Als wetenschapper wil hij vooral kuddegedrag modelleren, want daar komt het op neer. Vooral trendvolgers op markten zijn gevaarlijk. Zij kunnen gaan domineren bij aanhoudende positieve feedback. Bij negatieve feedback tendeert het systeem juist naar de fundamentele waarde. Maar bij positieve feedback stuwen de optimisten de prijs veel te hoog op. Tot deze klapt. Zoiets valt gewoon niet te beheersen. In Amsterdam simuleert Hommes dergelijke zeepbellen in zijn laboratorium. Daarvan liep hij een paar treffende voorbeelden zien.

Indrukwekkend was de dotcom-crisis van 2000. Maar de crisis van september 2008 was veel erger. Waarom? Volgens Hommes trof de eerste alleen de investeerders in aandelen, maar bij de tweede ging de huizenmarkt eraan. En als de huizenmarkt instort, krijgt het hele financiële systeem een optater. Kampt Amsterdam op dit moment met een huizen-bubble? Hommes kon het niet met zekerheid zeggen. Daarvoor zou hij de fundamentele waarde moeten kennen, maar die benader je pas achteraf. Wel beval hij zijn gedragsmodellen aan; die waren verre te prefereren boven de rationale modellen van de meeste macro-economen. In die modellen, vertelde hij, zaten tot de crisis van 2008 niet eens de banken verdisconteerd. Maar los daarvan hebben modellen die zich baseren op een gemiddelde rationele mens niet veel zin. Mensen zijn niet rationeel. Het betreft hier complexe systemen met vele, heel verschillende ‘agenten’. En algoritmes?, wilde iemand weten. Volgens Hommes corrigeerden die niet, eerder gebeurde het omgekeerde. Wordt het erger?, vroeg daarop iemand in de zaal. Hommes meende van wel. Er is, vertelde hij, nog nooit zoveel kapitaal op de markt geweest. Correctiemechanismen als een hoge rente helpen onvoldoende. Maar steden als Vancouver, gaf hij toe, laten zien dat een lokale huizenmarkt door gerichte feedback van een overheid gecorrigeerd kan worden. Gedragseconomie zoals Hommes en mijn medewerkers bedrijven is een zwaartepunt van de universiteit. Zijn simulaties hebben we nodig om te begrijpen hoe complexe systemen als markten werken. Maar ons behoeden voor onheil kunnen ze niet.

Geef een reactie